2025年,为何选择黄金?

2025-06-09

当前宏观经济格局,以大幅波动与动态变化为特征这为投资者寻求稳健与多样化的资产带来多重挑战。

美国例外论”怎么了?

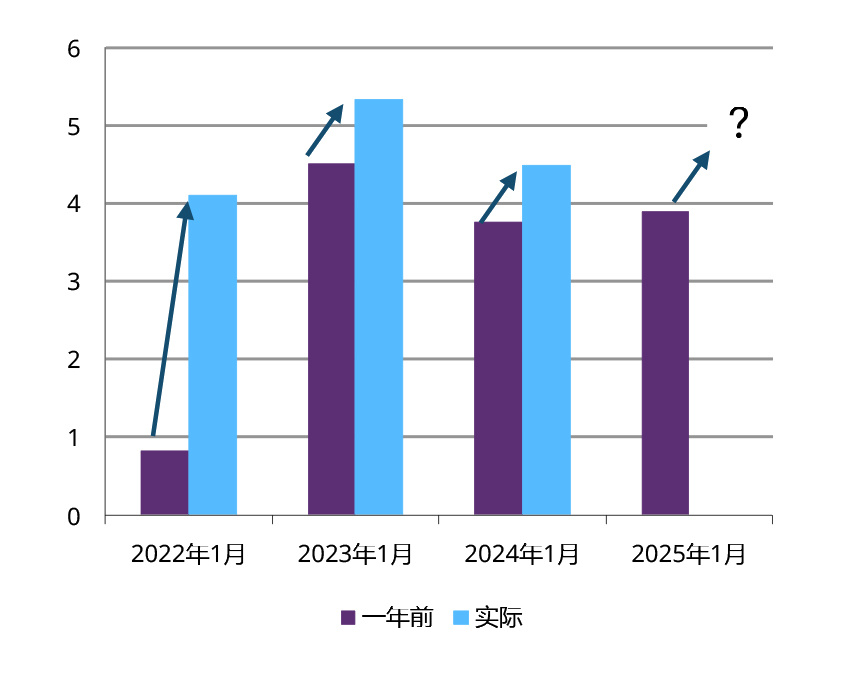

进入2025年,市场对美国经济的预期与前两年相比达到最高水平且普遍认为2025年将继续保持强劲增长资产价格也会继续大幅上扬

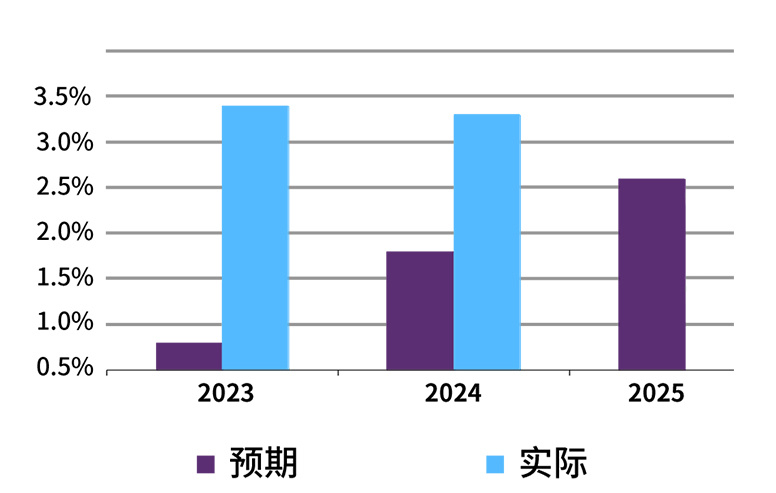

美国经济意外向好

美国实际GDP增长率:预期增长率与实际增长率

但过高的预期有可能带来意外的负面效果,投资者不仅对股市持看跌态度对美国和全球经济增长及通胀前景,受到持续贸易战影响的担忧与日俱增。

随着特朗普交易逐渐降温

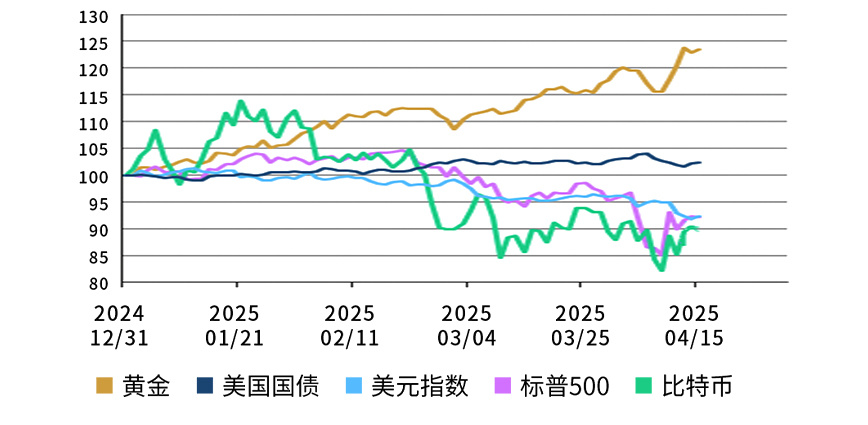

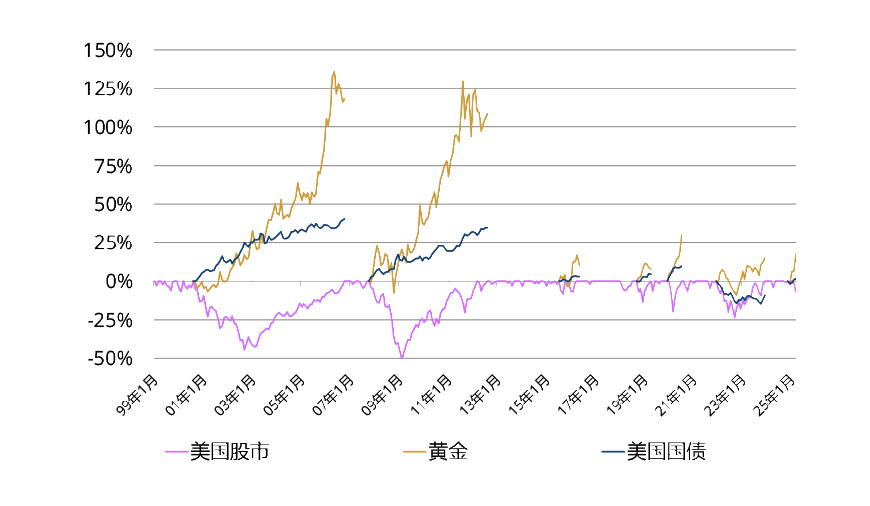

黄金表现亮眼

主要资产类别年初迄今表现,起始值=100

在政治局势和经济政策恢复平静之前,整个金融市场的波动性有可能持续升高,这种趋势实际上支持在资产组合中配置黄金。

股票市场:前路崎岖...

不确定性持续越久,风险越大,密歇根大学消费者信心指数暴跌通胀预期飙升向我们发出了前路崎岖的预警信号。近期关税政策有可能导致滞胀令美联储面临两难选择,是优先控制上涨在即的通胀率还是支持有可能下滑的经济增长?

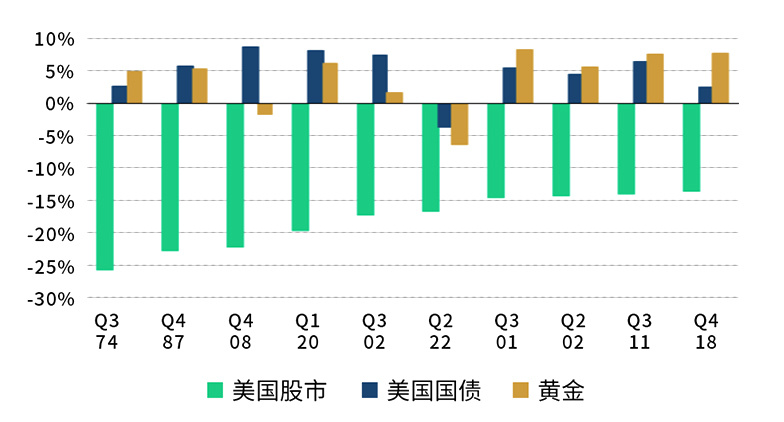

基于历史数据,滞胀历来不利于股票回报,却反而利好黄金。

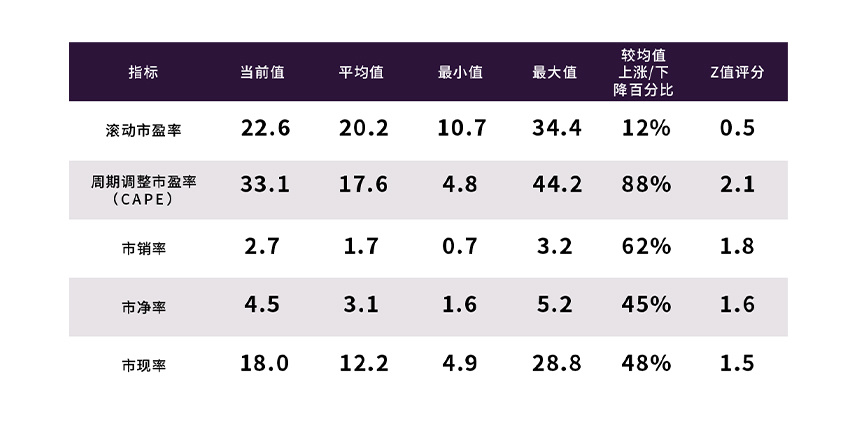

此外,鉴于近期市场的剧烈震荡。投资者可能认为,股票目前已消化了大量下行风险事实上,美股从一开始估值已经处于高位因此股票市场对于经济衰退期的定价,几乎尚未起步。随着近期市场的反弹美股,如标普500几乎在所有估值指标上都高于历史均值。

标普500指数的常见估值指标

在贸易冲击下,经济衰退的机率大幅上升未来经济走势取决于失业救济申请人数消费者支出以及企业利润等关键指标。

经济衰退,将令股市深陷困境投资者应牢记:股票仍面临不可小觑的下行空间,这将导致对避险资产的需求增加尤以黄金为代表。

黄金在股市下跌期提供保护

在美国股市表现最差的10个季度,黄金在其中8个季度取得正向收益

债券维稳队回归?

从表面上看,债市在风险调整后的估值已颇具吸引力,当前许多全球固收子资产类别的到期收益率已显著高于长期水平。

然而,市场认为利率终将回归超低水平,因而低估了美联储的鹰派力度。世界黄金协会认为这种态势,在短期内仍将持续下去给予债券市场更高波动。

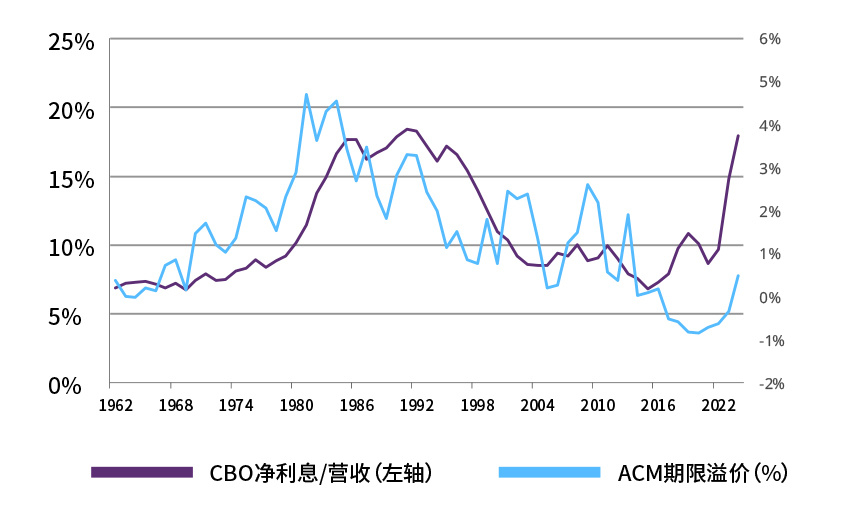

如果美联储下一次行动是加息,将会怎样?

美联储期货市场一年前预测与实际情况对比

鉴于宏观环境,在过去数月(乃至数年)中的情况,央行利率的市场定价持续剧烈波动。世界黄金协会认为,收益率将继续波动且面临压力。

· 美国制造业产能大规模回流、美国商品通缩压力的加剧,导致通胀目标更难实现,债券市场被迫作出反应。

· 地缘政治环境日益转向对抗,其他经济体央行似乎正持续将储备配置,从美债转向黄金等其他资产。

· 在美债可持续性不断受到质疑的当下,市场对债券期限溢价的合理水平疑虑似乎只会加深。

加息,是唯一的出路吗?

美国政府利息支出与10年期溢价对比

总之,在当今快速迭代的市场环境下,维持多样化投资组合如同追踪移动标靶,因为债券的分散化收益效应较历史明显减弱,却仍需占用更高比例的投资者风险预算。

因此,世界黄金协会认为投资者应考虑配置黄金等另类资产,作为优质固守资产的补充配置。

从历史上看债券曾作为股市下行风险的缓冲器

但当前其防护效力已明显减弱

股票下跌期间美国国债与黄金的表现

总结

要在不断变化的环境中,维持多元化投资组合需要对投资策略进行战略性的重新评估和调整,以缓释风险因此,世界黄金协会建议投资者配置替代性与互补性的资产。

黄金优势总结:

·抗通胀 ·避险 ·和股票、债券相关性低

(以上内容仅供参考,依此入市,风险自担)来源:世界黄金协会