世界黄金协会年中展望(下)

2023-07-17

机遇与风险

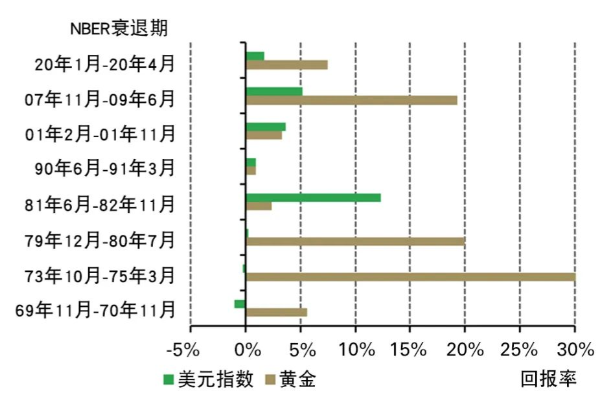

如果衰退风险加剧,黄金投资需求有可能继续上行。信贷条件收紧可能导致违约率的大幅增加,叠加高利率环境产生的其他负面影响,都有可能导致经济恶化。从历史上看,此类时期往往会导致经济波动加剧、股市大幅回调,投资者对黄金等优质流动资产的整体需求增加(图1)。

图1:黄金在经济衰退时期历来表现出色

经济衰退期间的黄金和美元的表现

*截至2023年6月30日。基于LBMA午盘金价和美元DXY指数。

数据来源:彭博社,NBER,世界黄金协会

另一方面,经济软着陆(能够避免经济衰退,但仍实施紧缩货币政策)的预期有可能导致黄金投资需求下滑。例如,6月黄金ETF出现大量流出,年初至今的黄金ETF总持仓也有所下降。

然而值得注意的是,由于黄金上半年表现出色,投资者需大量抛售才能使2023年平均金价降至1,800美元/盎司,即2022年的平均金价。

非对称收益

一旦意识到紧缩性货币政策带来的负面影响和经济衰退的可能性,投资者通常会对其资产配置采取防御性策略。

例如,常见的方法是将部分股票敞口置换成防御性资产,以减少风险资产大幅下跌带来的损失。

比较两种假定的防御性资产配置策略。一种是将组合的20%投资于防御性资产,另一种是将组合的10%投资于防御性资产,而另外的10%则用于黄金投资(表1)。

表1:黄金有助于改善防御性投资策略

假想投资策略比较

*以1998年12月(受数据可得性限制)至2023年5月的数据为基础。防御性资产包括消费类大宗商品、能源、医疗保健、电信和公用事业。假设这些策略在经济高峰期投资于防御性资产,在低谷时撤资。

数据来源:彭博社,世界黄金协会

世界黄金协会的分析表明,在过去25年中,包含黄金的策略能够提供更高的回报率、更低的收益波动和最大回撤。

结 论

如果预期中的美国经济轻度衰退成为现实,则上半年表现强劲的黄金有可能在下半年趋于平稳。

在这种情况下,疲软的美元和稳定的利率将为黄金提供助力,不过通胀降温带来的下行压力则会使受黄金承压。从历史上看,黄金在央行暂停加息周期中的月回报率往往高于平均水平。

如果发生明显的经济衰退,市场波动也会加剧,推动投资者趋向避险资产,利好黄金。

相反,如果紧缩政策持续时间长于预期,那么黄金将面临挑战。同样地,经济软着陆利好风险资产,可能会推动美元走强,导致黄金的吸引力下降。

不过,鉴于全球宏观经济的内在不确定性,世界黄金协会认为黄金能够凭借其非对称正向收益的特性成为投资者资产配置中的重要组成部分。

(以上内容仅供参考,依此入市,风险自担)来源:世界黄金协会