近期原油与大宗商品走强,为金价上涨创造机会

2022-03-28

受消费者支出、供应链问题及近期俄乌紧张局势的影响,2022年大宗商品迎来大涨, 为投资组合创造了可观的收益,但伴随着许多大宗商品的指数级涨势,现在投资者可能需要对其投资组合中的商品仓位进行重新评估,并将其中的部分风险敞口转向黄金。

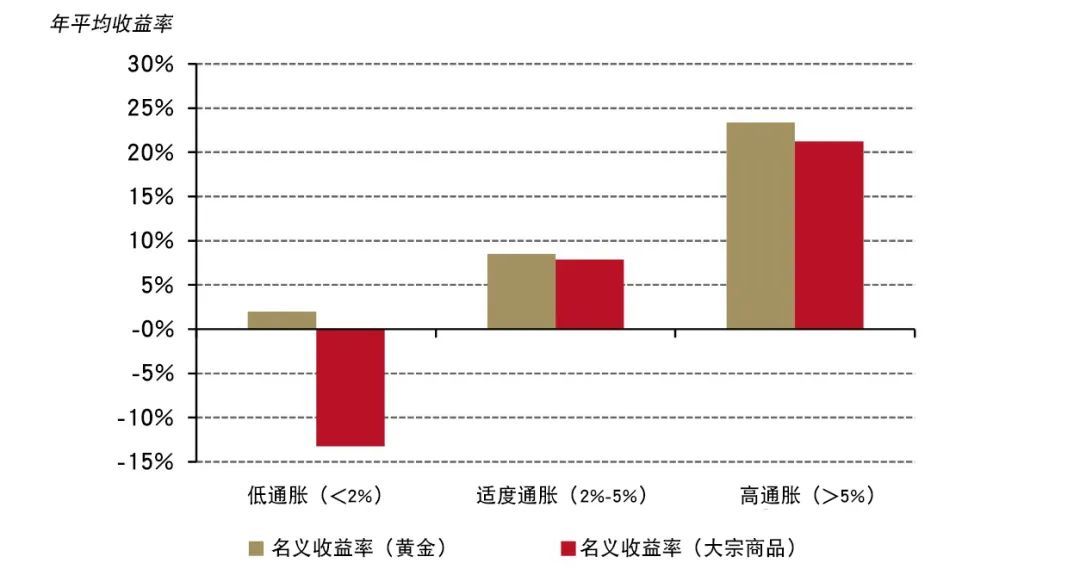

正如世界黄金协会此前分析,黄金是十分有效的商品投资形式,有别于单一或广泛大宗商品指数。虽然通胀环境通常对大宗商品是有利的,但历史证明黄金的表现往往优于广泛大宗商品。在通胀率高于5%的年份中,黄金的平均收益率为25%,而大宗商品收益率则刚刚超过20%(图1),这还囊括了过去15个月里大宗商品的强势表现。

图1:黄金和更广泛的大宗商品在高通胀环境下表现良好

但大宗商品在低通胀时期表现不佳

不同通货膨胀情景下黄金和大宗商品的平均回报

基于1971年至2022年期间LBMA金价、彭博大宗商品指数和美国CPI的年同比变化。每个区间的观察次数:低通胀=12,适度通胀=22,高通胀=12。桶聚合数据是根据2%的美联储通胀目标、最近CPI高于5%的数据以及每个区间成比例的观察量而确定。当区间水平进行适度调整时,结果均保持一致。

来源:彭博社,劳工统计局,ICE基准管理局,世界黄金协会

历史表明,在商品再通胀初期阶段,黄金的变化往往滞后于大宗商品,正如当前情况;但最终黄金会跑赢商品,当前情况也会照此发展:黄金或将在2022年扮演“赶超者”的角色(表1)。

表1:历史上以大宗商品为主导的再通胀时期中黄金表现往往滞后,

但在整个周期中的最终表现优于商品

美国最近的再通胀时期中与通胀相关的资产收益率(按年计算)

*数据截至2022年3月9日。

来源:彭博社,世界黄金协会

将黄金真正与其他商品区分开来的是系统性的避险环境。今年风险资产下跌,但与系统性事件相比,其跌幅相对有限。但若股市开始急速下跌,历史数据表明黄金是比大宗商品更加适合的对冲手段。

2022年,大宗商品和黄金或都将成为多元化投资组合的重要组成部分。但大宗商品指数涨幅很大程度上是由指数中的原油与能化商品推动的。这一板块权重在标普高盛商品指数中超过50%,在彭博商品指数指数中超过30%。虽然许多投资者喜欢关注原油和黄金之间的相关性,但在过去的50年里,这种相关性几近为零。

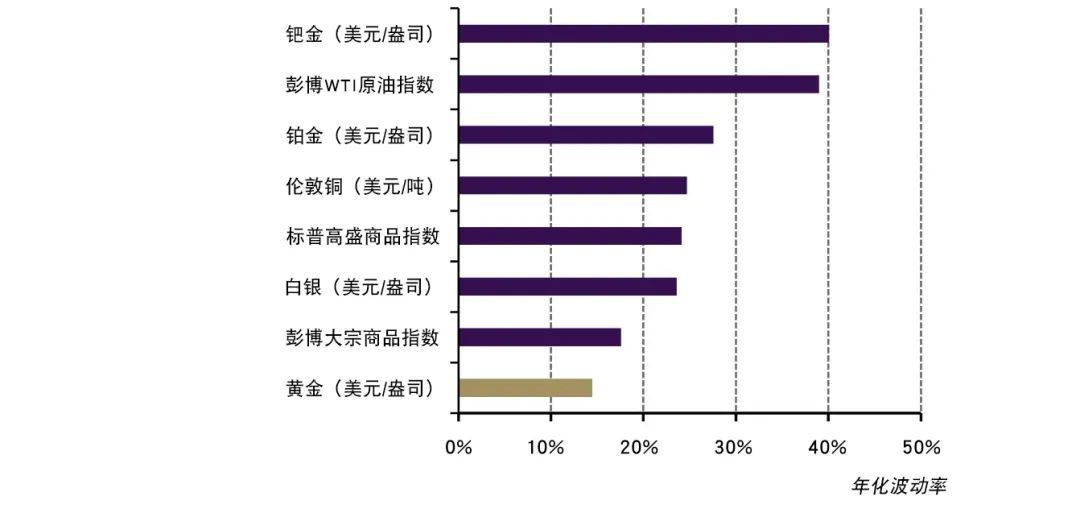

如果全球供应链开放,和/或俄乌地缘政治紧张局势缓和,原油和其他目前供应紧张的非黄金商品也有可能会大幅回落,而黄金也有可能失去近期的增长势头。然而,黄金的波动率远低于其他商品,尤其是原油,且黄金的波动也比一些大宗商品指数低很多 (图2)。长期来看也是如此:黄金的长期波动性与美国股市相似,远低于大宗商品。

图2:黄金的波动低于大多数单一商品和商品指数

过去一年各商品的年化日均波动率

*基于2021年3月1日至2022年3月9日期间各商品的年化日均波动率。

来源:彭博社,世界黄金协会

但短期内通胀平息可能性较小,市场风险依然存在。如果金价下跌,更多战略性投资者可能会投机性地以较低价格买入黄金。因此,现在或许是考虑从大宗商品转向黄金的理想时机。黄金拥有当下大宗商品投资者所需要的优点:提供下行保护、波动性较低且需求来源多元化。如果商品价格回落,黄金对于投资组合的战略作用将会更为闪耀。

(以上内容仅供参考,依此入市,风险自担)来源:世界黄金协会